2021年中国企业IPO图谱

来源:21投资通发布时间:2022-01-10 13:53:49

2021年中国企业IPO上市数量达669家,比2020年的575家增长了16 3%。其中A股524宗,港股97宗,美股39宗,台股9宗。首发募集资金超9000亿元人民币,约占全球IPO募资总额三分之一。

跌宕起伏的2021落下了帷幕,这一年不仅全球疫情反复无常,金融市场亦是大起大落,昔日的价值股如地产、互联网、教育甚至白酒风光不再,与此同时新生力量正在蓬勃崛起,以新能源汽车、光伏、风电为代表的新能源接棒,成为股市里“最靓的仔”。

与此同时,IPO市场旺盛。2021年中国企业IPO上市数量达669家,比2020年的575家增长了16.3%。其中A股524宗,港股97宗,美股39宗,台股9宗。首发募集资金超9000亿元人民币,约占全球IPO募资总额三分之一。

总体来看,粤浙苏沪京是IPO中企总部聚集地,长三角地区发展劲头十足,医药生物领跑IPO新潮流,新能源产业以及高新技术方向制造业投资亦有望实现快速增长。

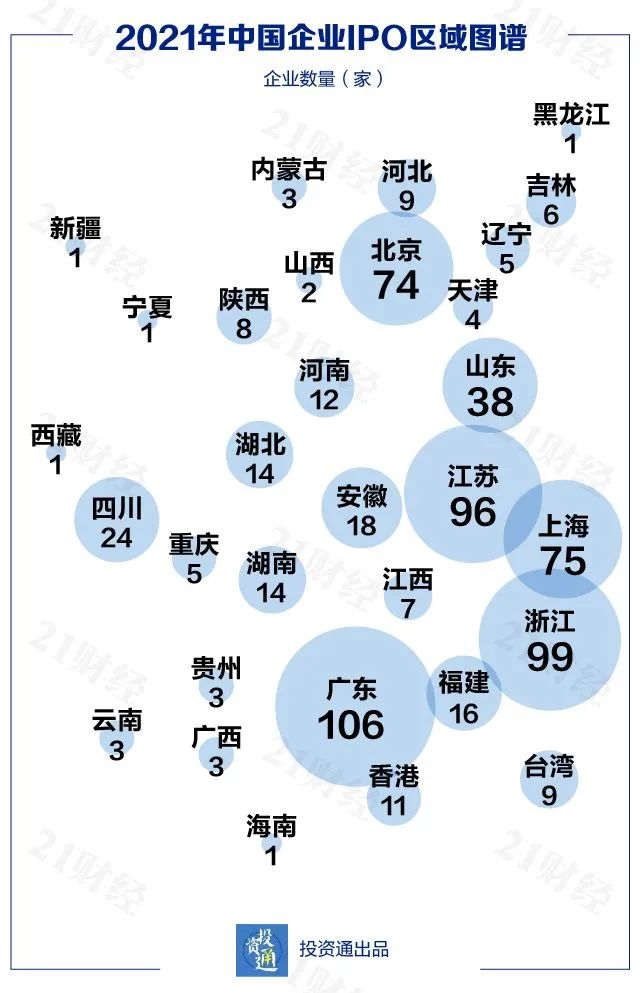

粤浙苏沪京占比近七成

广东成全国唯一IPO企业数破百省份

2021年企业IPO分布在31个省份,其中珠三角和长三角的企业贡献最大。

近年来中国上市公司的区域头部格局已比较稳定,据21投资通统计,2021年近七成的中国IPO企业分布于广东、浙江、江苏、上海、北京五地。

其中,广东以106家位居首位,也是全国唯一一个IPO企业总数超百家的省份。广东的成绩单不仅如此,截至12月31日,广东省境内外上市企业总数1102家,是目前唯一一个上市公司数量突破四位数的省份。按照广东省金融改革发展“十四五”规划,到2025年,广东省境内外上市公司总数将超过1500家,目前已完成近四分之三。

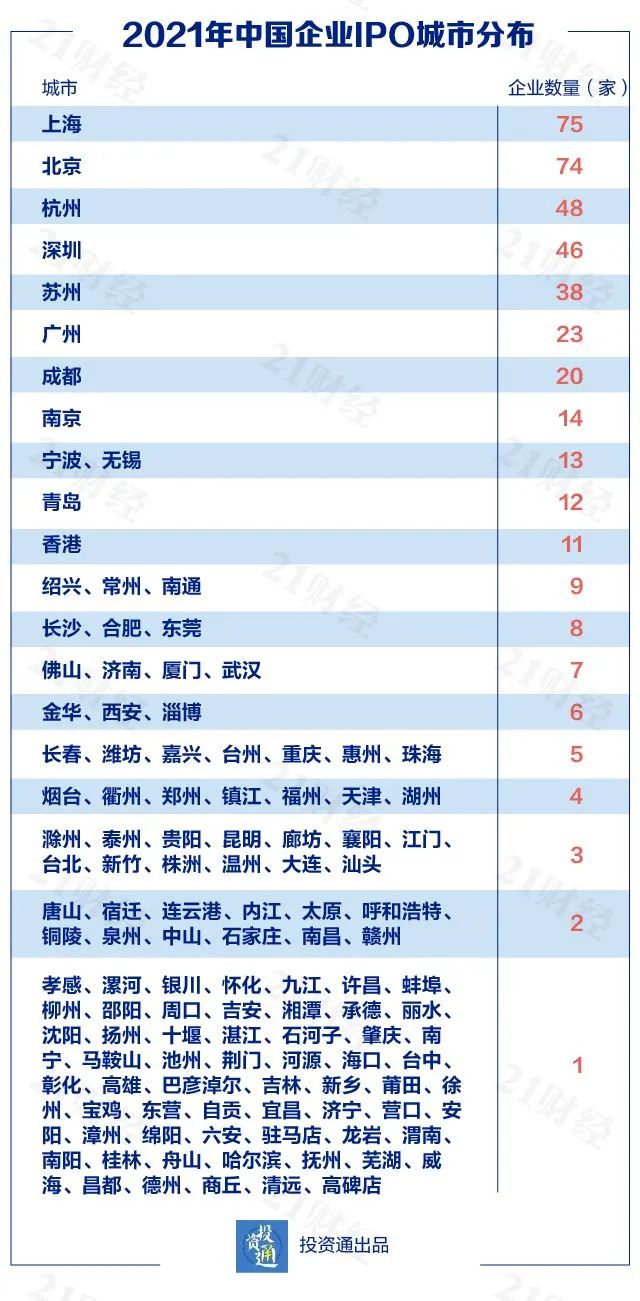

从IPO企业总部所在城市来看,总体呈现东多西少,沿海多于内陆的布局,长三角经济带发展迅速。2020年中国城市企业IPO分布数量的前三名分别是北京、上海和深圳,2021年,上海以一家优势超过北京跃居首位,杭州也以48家的数量跻身前三。

长三角经济带以上海、杭州、宁波作为顶点,协同效应明显,大部分IPO行业为工业、原材料企业,充分发挥长三角工业制造的优势,实现区域内优势互补。

浙江省“凤凰行动”新五年计划(2021—2025年)提出未来5年新增境内外上市公司350家以上,2021年完成了99家,完成度近三分之一。江苏省也在《江苏省上市公司高质量发展行动计划(2021—2025年)》中明确,计划力争完成先进制造业和战略性新兴产业上市公司达200家的目标。

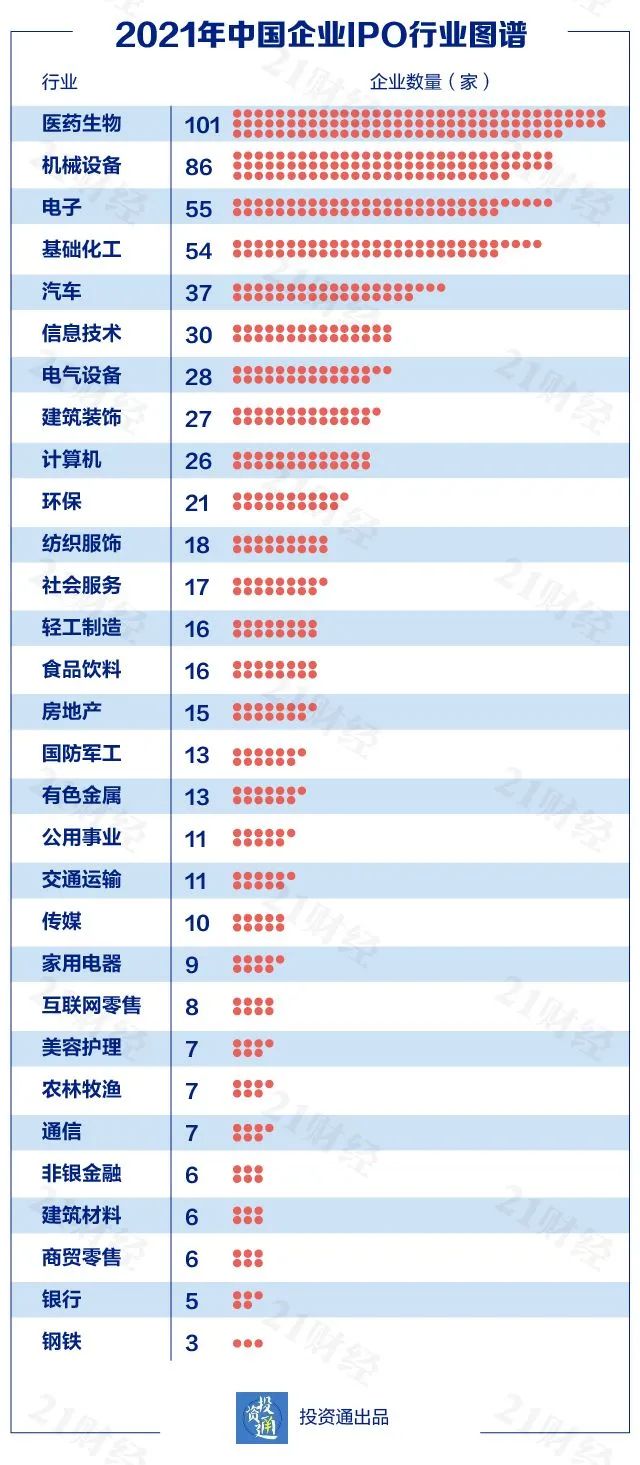

半数IPO集中五大行业

医药行业一枝独秀

从行业来看,近半的上市新股分布在医药生物、机械设备、电子、基础化工、汽车五大行业,其中,医药生物和机械设备行业占比均超10%,分别为15.1%和12.9%

在医药板块,“创新”依然是关键词。“十四五”规划强调创新在现代化发展中的核心地位,明确提出加强生物医药领域的科技前沿攻关。

北京与上海作为医药生物企业IPO数量位居前二的两座城市,依托高等教育强校优势,建立医学科研基地,为医疗健康产业的研发环节提供技术支持,给医药企业IPO创造了有利的发展条件。

毕马威表示,受惠于政府对尚未盈利生物科技企业的持续支持和灵活性,医疗保健及生命科学行业有望继续成为市场驱动力之一,预计2022年IPO市场将继续保持活跃。

2021年,“两新一重”成为了国家经济建设的重大抓手,为工程机械行业注入源源不断的发展动力。江苏、广东两省的新增机械设备企业IPO数量最多,分别是19家和16家。

作为制造业大省,广东紧跟科技革命和产业变革浪潮,实现从“广东制造”向“广东智造”转型升级。新能源汽车产业智能化是其中代表之一,2021年,小鹏汽车也成为广东IPO企业中的最大IPO。

随着高端制造业在中国进一步扩张,工业和信息技术、媒体及电信业将继续成为IPO市场的主要动力。

景顺长城基金公司表示,在需求提振等多重因素促进下,智能制造、高端装备、电子信息、专精特新等高新技术方向制造业投资有望实现快速增长。

11家企业募资额超百亿元

港股引入新制度为IPO市场注入新活力

2021年,中国企业IPO募集资金超9000亿元人民币,与2020年相当。上交所以3654.26亿元拔得头筹,港交所排名第二。

11家企业募资额超百亿元人民币,合计2592.83亿元,占中国企业IPO募资总额约30%。其中港交所占比最大,主要得益于中概股继续回归上市的趋势。

中国百亿IPO企业中,共有6家中国企业赴港上市或二次上市,分别是快手、京东物流、百度集团、哔哩哔哩、小鹏汽车和理想汽车,绝大部分来自科技及信息技术行业。

相比之下,纽交所仅有2家中国百亿IPO企业。其余3家则来自上交所,同时,最大IPO中国电信(601728.SH)也花落上交所。

展望未来,安永对2022年港股IPO活动前景感到乐观,预计中概股回归势头延续,此外,香港市场的估值优势也将吸引全球投资者。

与此同时,香港引入SPAC制度将提供更全面的融资选择,将会吸引来自内地和东南亚的高增长、创新和新经济公司在香港上市。毕马威中国合伙人、新经济市场及生命科学负责人朱雅仪表示:“作为国际金融中心,香港一直持续完善其上市制度以适应最新的市场发展。我们预期新引入SPAC上市制度将为未来改革提供基础, 以保持香港资本市场对内地及其他地区的发行人和投资者的吸引力。”

IPO注册制数量创新高

上市首日破发为成熟资本市场表现

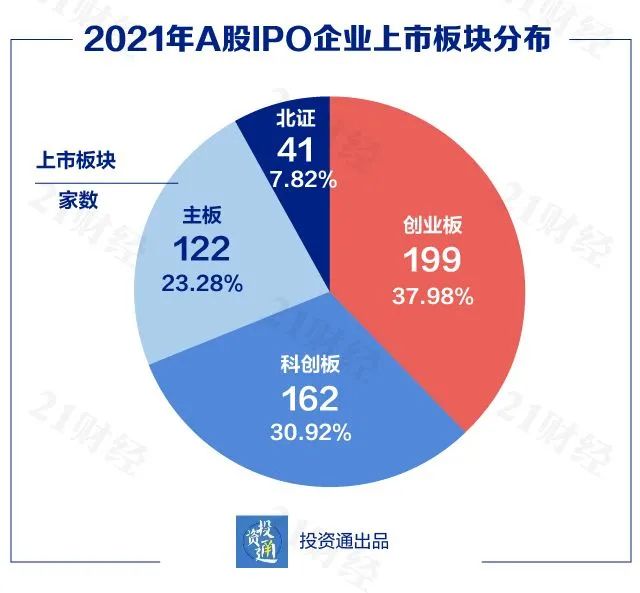

为高效发挥资本市场资源配置的作用,促进实体经济的发展,A股注册制改革驶入快车道,并取得了良好的成果,企业上市效率显著提升。

2021年共有524家企业在A股上市,合计募资金额5426.54亿元,IPO企业数量和募资额均创出历史新高。

由于北交所2021年上市的41家企业是属于核准制,拉低了注册制企业占比。即便如此,2021年通过注册制上市的企业占比仍接近七成,同样创出历史新高。

12月16日,威博液压公开发行股票获证监会同意注册,成为北交所注册制下第一家获证监会注册的公司。随着北交所同步试点注册制,未来通过注册制上市的企业数量将进一步提升。

中信建投表示,全面注册制改革稳步推进,预计将于2022年落地,券商迎来新一轮发展机遇。

值得注意的是,2021年A股募资额前十的企业中,有7家选择在科创板和创业板上市。此外,资本对可持续发展理念的行业和企业更为青睐,A股募资十大企业中,大全能源、三峡能源等能源企业募资额较大,在“双碳”的背景下,资本仍将为新能源、绿色发展企业提供大量资金支持。

与此同时,不少企业在上市首日即跌破发行价,成为2021年A股市场的一大特点,也引发了部分投资者的担忧。但实际上,破发是成熟市场的正常现象。

高盛亚洲股票资本市场联席主管王亚军表示,“在一个健康的市场中,破发是正常现象,如果一个市场中的某种金融产品只赚不赔,也会造成价格扭曲,定价机制的微调是沿着市场化的方向更进一步。”

来源:21投资通 作者:研究员叶映橙,王泽坤,设计郑嘉琪,实习生裴辰宇

以上就是2021年中国企业IPO图谱的全部内容,希望对大家的学习和解决疑问有所帮助,也希望大家多多支持董秘网和董秘网公众号。