资本公积转增股本,哪些情形不交税

来源:互联网发布时间:2015-09-01 16:37:16

编者按:公司增加注册资本主要有两种途径:一是吸收外来新资本,包括增加新股东或者原股东追加投资;二是用资本公积、盈余公积、未分配利润转增资本。其中第二种途径尤其是资本公积转增资本在税法上应该如何进行

编者按:公司增加注册资本主要有两种途径:一是吸收外来新资本,包括增加新股东或者原股东追加投资;二是用资本公积、盈余公积、未分配利润转增资本。其中第二种途径尤其是资本公积转增资本在税法上应该如何进行税务处理一直存在争议。本期华税律师就资本公积转增股本的相关涉税问题进行梳理,以便纳税人更好地厘清资本公积转增资本的相关规定。

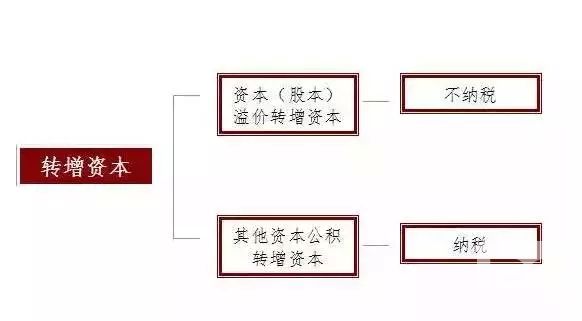

根据《公司法》的规定,公司的公积金用于弥补公司的亏损、扩大公司生产经营或者转为增加公司资本。公积金包括资本公积和盈余公积两部分。资本公积所包含的内容较多,不同的会计制度对资本公积核算的内容也有较大差别,根据规定,并非所有的资本公积都可以转增资本。例如,对于企业“未实现收益”,如果转增资本,就会使公司资本虚高。因此,这部分具有预提性质的资本公积通常是不允许转增资本的。《企业会计制度》下的“接受非现金资产捐赠准备”、“股权投资准备”和《企业会计准则》下的“其他资本公积”,不能转增注册资本的原因都是没有实际利得,具有预提性质,不允许转增资本。因此,资本公积转增股本的情形包括“股本溢价(或资本溢价)”转增股本和除此之外的已经实现收益部分的“其他资本公积”转增股本。

(一)一般规定

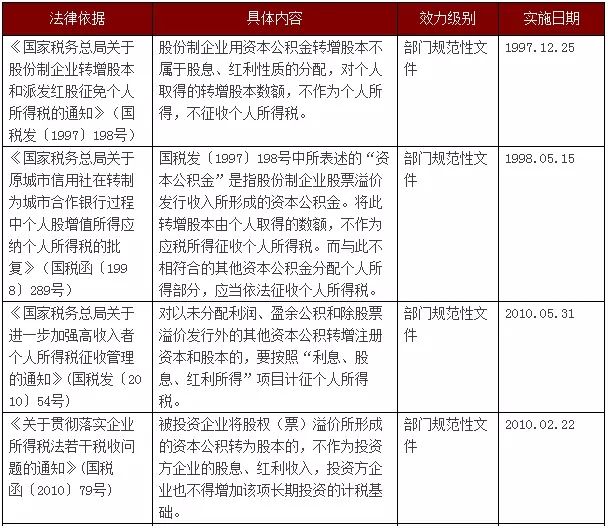

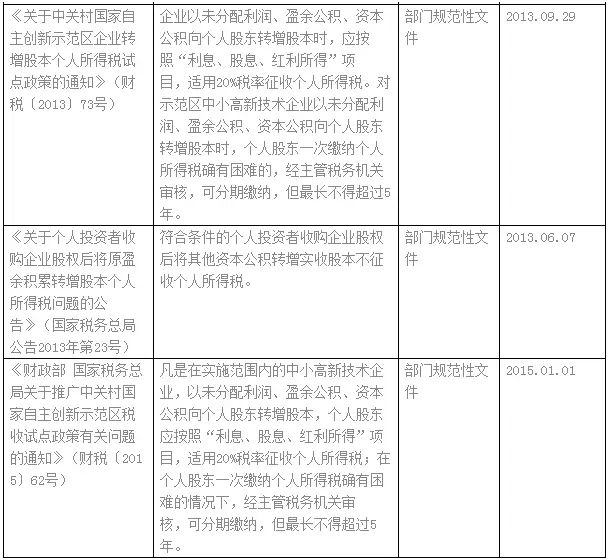

根据《国家税务总局关于股份制企业转增股本和派发红股征免个人所得税的通知》(国税发〔1997〕198号)的规定,股份制企业用资本公积金转增股本不属于股息、红利性质的分配,对个人取得的转增股本数额,不作为个人所得,不征收个人所得税。需要注意的是,《国家税务总局关于原城市信用社在转制为城市合作银行过程中个人股增值所得应纳个人所得税的批复》(国税函〔1998〕第289号)对国税发〔1997〕198号文中所表述的“资本公积金”进行了界定——是指股份制企业股票溢价发行收入所形成的资本公积金,将此转增股本由个人取得的数额不作为应税所得征收个人所得税。而与此不相符合的其他资本公积金分配个人所得部分,应当依法征收个人所得税。

根据《股份制企业试点办法》(体改生〔1992〕30号)“股份制企业是全部注册资本由全体股东共同出资,并以股份形式构成的企业。我国股份制企业主要有股份有限公司和有限责任公司两种组织形式”的规定,国税发〔1997〕198号文中的股份制企业应当包括有限责任公司和股份有限公司。同时,国家税务总局《关于贯彻落实企业所得税法若干税收问题的通知》(国税函〔2010〕79号)“被投资企业将股权(票)溢价所形成的资本公积转为股本的,不作为投资方企业的股息、红利收入”的规定没有对股权(票)溢价转增股本做不同的处理。因此,国税发〔1997〕198号文和国税函〔1998〕289号文的“资本公积金”应包括有限责任公司的资本溢价和股份有限公司的股票(股本)溢价两种情形。因此,有限责任公司、股份有限公司的资本(股票)溢价形成的资本公积转增注册资本,自然人股东无需缴纳个人所得税。除此之外,其他的如拨款转入、外币资本折算差额、其他资本公积转增资本时应当按“利息、股息、红利所得”项目计征个人所得税,税率为20%。

(二)不征收个人所得税的特殊情形

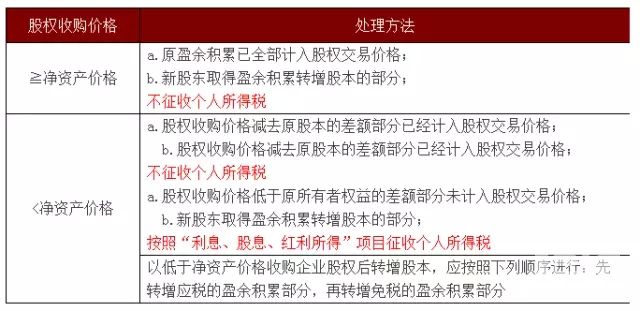

根据《关于个人投资者收购企业股权后将原盈余积累转增股本个人所得税问题的公告》(国家税务总局公告2013年第23号)的规定,1名或多名个人投资者以股权收购方式取得被收购企业100%股权,股权收购前,被收购企业原账面金额中的“资本公积、盈余公积、未分配利润”等盈余积累未转增股本,而在股权交易时将其一并计入股权转让价格并履行了所得税纳税义务。股权收购后,企业将原账面金额中的盈余积累向个人投资者(新股东)转增股本,有关个人所得税问题区分以下情形处理:

(三)现行立法规定一览

(一)免缴企业所得税

根据《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函〔2010〕79号)的规定:“被投资企业将股权(票)溢价所形成的资本公积转为股本的,不作为投资方企业的股息、红利收入,投资方企业也不得增加该项长期投资的计税基础”。基于此规定,公司以股权(票)溢价所形成的资本公积转增股本,投资企业不作为企业所得税的应税或免税收入处理,因此,对投资双方而言不存在企业所得税缴纳及扣缴问题。即股本溢价形成的资本公积转为股本税务上不确认收入,也不缴纳企业所得税。

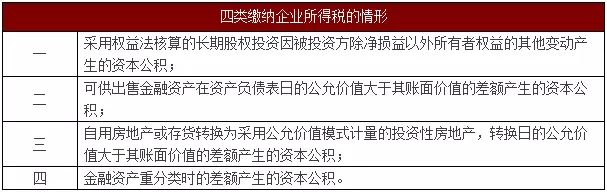

(二)四类缴纳企业所得税的情形

《中华人民共和国企业所得税法实施条例》第五十六条规定:“企业的各项资产,包括固定资产、生物资产、无形资产、长期待摊费用、投资资产、存货等,以历史成本为计税基础。前款所称历史成本,是指企业取得该项资产时实际发生的支出。企业持有各项资产期间资产增值或者减值,除国务院财政、税务主管部门规定可以确认损益外,不得调整该资产的计税基础”,可见资产持有期间产生的增值属于“未实现收益”,只是由于会计计量需要,将其增值部分暂时计入了资本公积,不确认损益,也不增加计税基础。

企业各项资产在持有期间增值产生的资本公积,在资产处置前,该“资本公积”属于不能动用的所有者权益,会计和税法均不确认损益,根据会计准则规定只在资产处置时结转损益,不能转增资本。若企业违反规定转增资本,可以视同企业提前将资产“增值部分”进行了“处置”,需确认损益缴纳企业所得税。

根据相关税法规定,如果股东是法人或公司,被投资企业的资本公积、盈余公积、未分配利润转增股本时,均免征企业所得税。因此,对于自然人股东而言,通过优化税务架构搭建持股平台持有被投资企业股权,在转增资本、资本运作、投资退出等方面都有较好的税务优势,华税律师建议,企业在启动IPO或挂牌新三板及其它资本运作时,应及早做好税务筹划,优化企业运营架构,从而实现合法合理节税的目的。