三个维度判断企业IPO是否靠谱

纵观IPO被否的企业,我们可以发现,发审委最为关注的还是财务数据的真实性;而在财务数据中,毛利率、现金流、应收账款、存货、现金交易、销售模式等是审 核的重中之重。除财务之外,股权结构过于分散、实际

纵观IPO被否的企业,我们可以发现,发审委最为关注的还是财务数据的真实性;而在财务数据中,毛利率、现金流、应收账款、存货、现金交易、销售模式等是审 核的重中之重。除财务之外,股权结构过于分散、实际控制人不明、潜在股权争议等股权类问题;业务资质、诉讼纠纷等合法合规类问题;内部控制规范性问题;募 资用途合理性问题等也是发审委重点关注的方面。

如何判断企业IPO是否靠谱?

随着“大发审委”的成立,发审委对于企业资质的审查趋严,企业过会的难度也随之加大。对于“集邮党”而言,单纯通过关注上市辅导公告而进行购买的好日子一去不复返,而针对企业的研判,则成为了重中之重。

规模维度:确有“隐形门槛”,但并不会“一刀切”

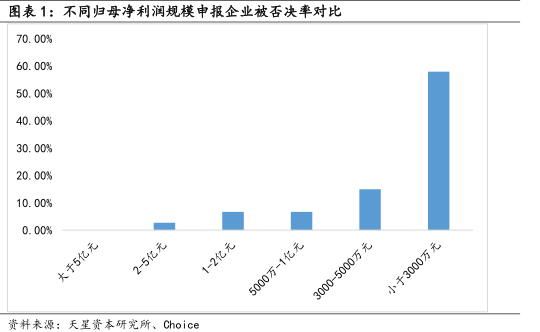

坊间一直传言,最近三年扣非净利润3000万元是申报IPO的“隐性门槛”;虽然监管层从未对此做过表态,但从实际结果来看,绝大部分过会企业均符合这一标准;而不满足的企业通过率相对较低。

在 19家归母净利润不足3000万的企业中,有多达11家企业被否决;而在归母净利润3000-5000万元区间的154家企业中,有23家企业被否决。而 在多达499家归母净利润超过5000万的企业中,仅有28家被否决,其中利润规模大于5亿元的企业目前尚无被否决的情况出现(养元饮品暂缓表决)。

但 另一方面,即使未能满足净利润3000万的“隐性门槛”,也并不意味着企业申报一定会失败。例如2017年3月28日过会、4月24日在创业板上市的杭州 园林(300649.SZ),其2014-2016年归母净利润分别为2344万元、1405万元、2524万元,扣非后分别为2291万元、1412万 元、2518万元,没有一年达到“隐性门槛”的标准;但公司所处行业(园林设计)市场空间较大、主营业务运营良好、股权结构清晰,因此也得以成功过会;而 杭州园林三季报也显示,在成功上市之后,公司业绩出现了大幅度增长。

行业维度:制造业和信息技术是主流

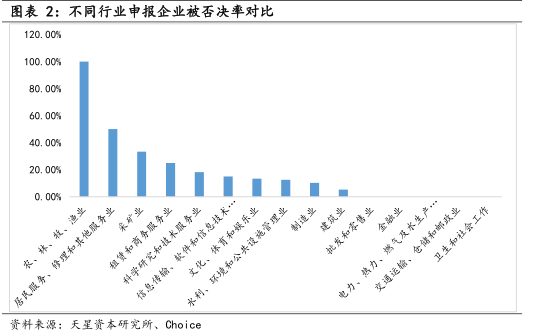

在 所有被否决企业中,数量最多的是制造业,为51家;不过由于申报企业中制造业行业本身基数较大,因此被否决率只有10.30%,相比整体而言被否决率较 低;信息传输、软件和信息技术服务业有9家被否,被否率15.00%,与制造业总体比例相近。目前,批发和零售业/金融业/电力、热力、燃气及水生产和供 应业/交通运输、仓储和邮政业等行业尚未出现申报企业被否决情况;而农林牧渔业(申报1家,被否决1家),居民服务、修理和其他服务业(申报2家,被否决 1家),采矿业(申报6家,被否决2家),租赁和商务服务业(申报12家,被否决3家)均属于申报企业较少且被否决率较高的行业。

可 以看出,被否决率较高的农林牧渔业、居民服务业、采矿业等均属于较为传统的劳动密集型行业,且往往存在现金交易过多、财务状况不清晰等情况,对于上市可能 会造成不利影响;因此在选择IPO企业时,应谨慎考虑以上行业的企业。而相对的,金融业、运输业等行业的企业主营业务明确、财务状况相对清晰,也有着相对 较高的过会几率。至于申报企业数量最多的制造业和信息技术行业,则整体过会几率较高,但仍需要关注公司具体发展状况。

公司维度:最为关注财务数据的真实性

在“大发审委”成立后,共有16家上会企业被否决。纵观上会被否的企业,我们可以发现,发审委最为关注的还是财务数据的真实性;而在财务数据中,毛利率、现金流、应收账款、存货、现金交易、销售模式等是审核的重中之重。

毛利率

毛利率是发审委最为关注的财务指标之一。最容易被发审委关注的问题包括:企业毛利率明显高于同行业水平;报告期毛利率与同行业公司变动不一致;毛利率逐年下滑等。可见,无论是与同行业相比毛利率过高还是过低、出现异常增长还是下降,都很容易受到发审委的问询。

案例:捷众科技

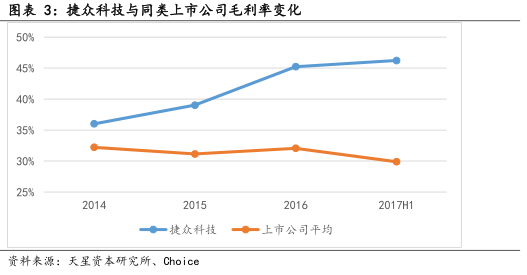

捷 众科技主要产品为汽车雨刮系统零部件和汽车门窗系统零部件。2014年-2017年6月,捷众科技营业收入分别为17,065.07万元、 17,353.11万元、20,062.82万元、9,153.95万元,净利润分别为2,252.690万元、2,805.700万元、 5,044.430万元、2,308.170万元,扣除非经常性损益后归属于母公司股东的净利润分别为723.10万元、2,099.08万元、 4,963.06万元、2,200.85万元。2014年-2017年6月,捷众科技主营业务毛利率分别为36.02%、39.02%、45.24%、 46.23%。

发 审委会议针对捷众科技提出了五点问询,其中一点为:“发行人报告期内销售占比超过八成的汽车雨刮器系统零部件的收入较为稳定,但增速低于同行业公司平均水 平;发行人的毛利率逐年增长,与同行业公司的毛利率变动不一致。请发行人代表说明:(1)主营业务收入增长速度低于同行业公司的原因;(2)发行人在 2016年和2017年1-6月该类产品毛利率明显高于同行业可比上市公司同类产品毛利率的原因;(3)报告期内发行人毛利率变动趋势与同行业不一致的原 因。请保荐代表人说明核查方法、依据,并发表明确核查意见。”

发审委质疑捷众科技的毛利率异常,主要集中在其毛利率明显高于可比上市公司,且在行业整体毛利率下行的趋势下,捷众科技三年来主营业务毛利率反而上升了10个百分点。

同 捷众科技一样,进行汽车零部件制造的上市公司包括继峰股份、世纪华通、京威股份、天龙股份、双林股份等。这五家上市公司2014年平均主营业务毛利率(算 术平均,下同)为32.22%,2015年为31.15%,2016年为32.07%,2017上半年为29.90%,近年来总体处于下行区间;而捷众科 技在毛利率远高于同行业公司的情况下,近年来毛利率不断上行,因此也引来了发审委对其财务真实性的质疑。

经营性现金流

判 断传统型公司财务真实性最简单也最有效的方式之一,就是检查其现金流与利润的匹配程度。如果企业利润与经营性现金流高度匹配,则往往证明公司具备稳定盈利 能力;而如果出现较大差异,则有可能会出现利润虚增情况。具体而言,应收账款高企、存货高企等是发审委重点关注的方面。

应收账款

作 为资产负债表的重要组成部分,应收账款也是部分企业调节营收、利润的主要途径之一。在我国资本市场出现过的财务造假上市的案例中,通过虚增应收账款增加营 收、利润的方式较为常见。如海联讯造假上市案例,公司报送证监会的IPO申请文件中相关财务数据存在虚假记载,后经证监会核实,公司虚构收回应收账款和虚 增营业收入,其中2009年末、2010年末、2011年中,海联讯分别虚构收回应收账款1429万元、11320万元和11456万元。另外,2010 年、2011年上半年,公司分别虚构与客户签订的合同4份、6份,虚增营收1426万元、1335万元。最终公司受到了证监会处罚,相关责任人也被采取市 场禁入措施。因此应收账款问题,是发审委核查财务真实性的重点。

案例:中英科技

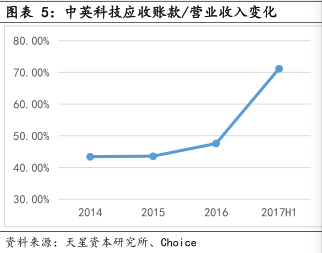

中 英科技主要产品为高频通信材料制品。2014-2016年及2017年1-6月,中英科技分别实现营收8,795.01万元、9,285.82万元、 11,423.83万元和7,351.63万元;分别实现净利润为1,385.63万元、2,155.92万元、3,403.51万元和2,611.43 万元。

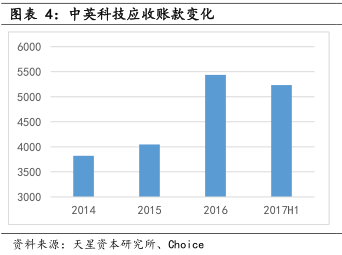

发 审委会议针对中英科技提出了五点问询,其中一点为:“发行人报告期各期末应收账款金额较大,2014年、2015年、2016年分别占营业收入的 43.42%、43.58%、47.59%。请发行人代表:(1)结合不同产品销售政策、结构、信用政策以及发行人不同产品季节性销售情况,说明应收账款 较高的原因及其合理性;(2)2017年6月末应收账款余额和同期收入占比不相匹配的原因及其合理性。请保荐代表人说明核查方法、依据并发表核查意见。”

发审委对于中英科技应收账款的问询主要集中在两点:一是数额较大,近三年基本都占到了营业收入的接近一半;二是应收账款余额和同期收入占比不匹配。可见,出现应收账款高企的公司在申报时需特别注意其合理性。

存货

存 货作为公司资产的重要组成部分,也一直受到发审委的高度关注。存货过多,不仅容易造成积压情况、增加保管等成本,而且一旦出现贬值则会间接影响公司营收和 业绩。另一方面,对于存货价值的评估、存货跌价准备计提方式等也是发审委重点考量的方面。因此,出现存货余额大幅度增加,或是存货周转率持续下降等情况的 公司容易受到发审委问询。

案例:普天铁心

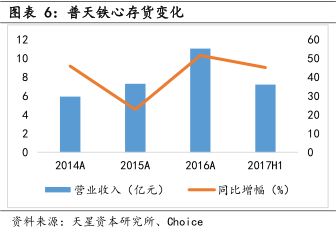

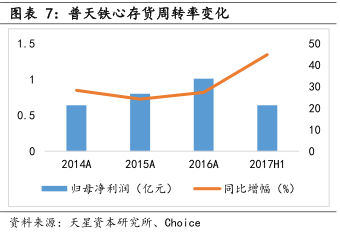

普 天铁心主要从事电力变压器铁心及其中间产品的研发、生产和销售。财务数据显示,2013年至2016年以及2017年1至6月,普天铁心实现的营业收入分 别为4.66亿元、6.4亿元、6.48亿元和2.83亿元,对应实现的归属于母公司所有者的净利润分别约为2426.75万元、1856.87万元、 2923.3万元和1562.02万元。

发 审委会议针对普天铁心提出了四点问询,其中一点为:“报告期内发行人存货分别为4,960.37万元,6,834.76万元,8,537.17万 元,9,952.29万元,大幅增加;存货周转率分别为10.07次、9.47次、7.05次、5.01次,逐年下降。同时,2017年6月末,发行人应 收账款大幅上升,占营业收入比重为69.25%。请发行人代表说明:(1)结合生产模式、采购与生产周期、原材料预付货款等情形,说明发行人保持较高存货 规模的合理性和必要性;(2)结合发行人最近一期末存货的分布情况,说明异地存货的管理模式,公司存货管理制度是否健全;(3)结合市场价格变化,说明存 货盘点和存货计价测试的执行情况,发行人存货是否真实,特别是由于取向硅钢易损坏,请结合期末取向硅钢状态说明存货跌价准备计提依据是否充分,是否足额计 提存货跌价准备;(4)对比同行业上市公司的存货周转率,说明差异的原因及合理性;(5)发行人应收账款持续上升的原因,是否涉及销售信用政策调整;结合 应收账款中“超出合同约定付款时点的金额”占比约60%的情形,说明现有坏账计提政策是否恰当。请保荐代表人说明核查方法、过程、依据,并发表核查意 见。”

发审委对于普天铁心的存货大幅增加、存货周转率大幅下降的情况高度关注,并对存货管理方式、存货跌价计提等问题提出问询。

现金交易

现金交易虽然是我们日常生活中最主要的结算方式,但由于其难以留痕的缺陷,使得如果企业大量采取现金交易方式结算的话,难以验证其交易的可靠性。

由于农林牧渔类企业大量采取现金结算,因此也使得其成为了最难通过审核的行业之一,在判断企业申报IPO成功率时需重点关注。

案例:神农股份

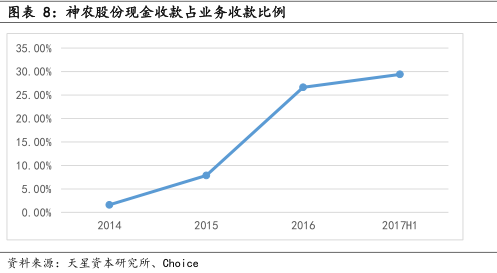

公司主营业务为饲料产品的生产和销售、生猪的养殖和销售、生猪屠宰加工、猪肉食品销售,近三年一期净利润为4171万元、8512万元、1.69亿元、8772万元。

发 审委会议针对神农股份提出了四点问询,其中一点为:“现金交易问题。报告期内,发行人现金销售占营业收入的比重逐年上升,2016年占当年销售金额 25.43%,2017年1-6月占比28.16%,发行人交易过程中免税环节较多。同时,发行人经销收入占比接近99%,客户较为分散且变动较大,大多 为个体工商户,ERP系统不健全,保荐机构未取得经销商的进销存数据。请发行人代表说明:(1)现金交易的真实性、必要性以及逐年上升的原因,现金交易的 流程及相关内部控制措施,未来拟降低现金交易的相关措施;(2)发行人实际控制人及其关联方,与发行人董监高及其控制的企业或其他利益相关方、主要客户、 供应商之间是否存在资金往来,是否存在资金体外循环以及第三方向发行人输送利益的情形;(3)经销模式终端销售的真实性。请保荐代表人就上述问题明确发表 核查意见。”

可见,发审委对于现金交易这一结算方式高度关注,最主要质疑的一点就是神农股份营收中的现金交易占比逐年上升,进而可能导致公司财务状况真实性存疑。

销售模式

对于大部分公司而言,销售是重中之重的环节,但在销售过程中也容易带来问题。经销模式由于容易产生虚增订单、关联交易等情形,而成为了发审委重点关注的问题;此外,销售的稳定性与可持续性、客户集中度等也受到高度关注。

案例:钜泉光电

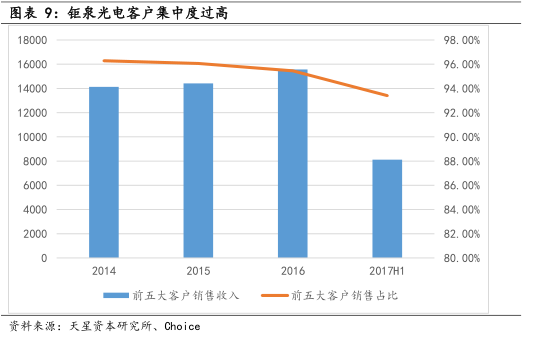

钜 泉光电主营业务为智能电表相关的终端设备芯片的研发、设计与销售,主要产品包括电能表相关的电能计量芯片和载波通信芯片等。财务数据显 示,2014-2016年以及2017上半年钜泉光电实现营业收入分别约为1.47亿元、1.5亿元、1.63亿元、8707万元;当期对应实现的归属净 利润分别约为3972万元、3517万元、3465万元、1509万元。

发 审委会议针对钜泉光电提出了五点问询,其中一点为:“发行人报告期内销售以经销商代理销售为主,各期经销收入占比均在96%以上,发行人与经销商的关系属 于买断式销售关系。请发行人代表说明:(1)报告期前五名经销商销售占营业收入持续95%左右,主要最终客户仅为23个,上述客户是否存在关联关系,销售 变化情况,详细阐明原因,分析销售的可持续性;结合可比公司销售政策进一步分析说明,采取经销商买断模式的合理性;(2)经销商买断模式对发行人收入确认 真实性、准确性的影响,收入确认政策是否符合企业会计准则的相关规定;(3)报告期发行人对其参股子公司前景无忧最终销售占比不断增加,2017年上半年 已成为第一大最终客户,不认定为关联方和关联交易的依据,未直接向北京前景无忧销售的原因,说明业务合理性、真实性;(4)客户昊辉电子销售收入占发行人 营业收入比重稳定在50%左右,结合与昊辉电子的历史合作情况、经销代理方式、销售结算模式等,说明发行人对其是否存在单一客户重大依赖,是否对发行人持 续盈利能力构成重大不利影响。请保荐代表人说明核查方法、过程、依据,并明确发表核查意见。”

可以看出,以经销为主的销售模式、过高的客户集中度、存在关联公司交易、对重大客户存在依赖等均是发审委问询的重点,这些问题的存在,使得发审委对于钜泉光电的未来持续性销售产生怀疑,进而质疑是否会导致企业的持续盈利能力受损。

除了以上各项财务要点之外,股权结构过于分散、实际控制人不明、潜在股权争议等股权类问题;业务资质、诉讼纠纷等合法合规类问题;内部控制规范性问题;募资用途合理性问题等也是发审委重点关注的方面。

结语

不 难看出,虽然目前IPO审核速度加快,但成功过会的几率却在变小。近期,新华社也发文称,IPO通过率降低或成常态。在未来,发审委的态度是怎样呢?我们 认为,从严审核的态度不会再发生改变。在新的大发审委的审核体制下,证监会对于参与发行审核的7名委员采取电脑摇号、单次授权的方式,避免委员“被公关” 问题出现;更是强调了对违法违规委员的责任,使得委员在审核的过程中更加严谨。结合近期证监会对于退市制度的再三提及,可以看出,监管层对于A股市场长期 以来的顽疾开始对症下药。对于拟IPO的企业而言,打磨自身、减少“硬伤”是当务之急;而对于各路“集邮党”而言,对标的公司进入深入研究、判断其IPO 是否靠谱才是最需要做的事情。