企业挂牌上市利弊、过程与成本(案例分析)

来源:互联网发布时间:2015-08-31 16:36:38

案情简介:某包装公司董事长李先生经过初步查询了解,计划与其他股东讨论公司上市事宜。为更好地与其他股东介绍上市及自己的构思,李董事长就相关事宜咨询了顾问律师。律师建议:律师了解董事长的想法和思路后,

案情简介:

某包装公司董事长李先生经过初步查询了解,计划与其他股东讨论公司上市事宜。为更好地与其他股东介绍上市及自己的构思,李董事长就相关事宜咨询了顾问律师。

律师建议:

律师了解董事长的想法和思路后,提出了以下意见和建议:

1、认真考虑公司为什么要上市的问题。这既是董事长需考虑清楚的问题,也是必须向其他股东说明的问题。

2、简单介绍了企业上市的利弊,建议董事长根据公司实际情况进行进一步权衡。

3、简单介绍了企业上市的基本流程与成本。

律师分析:

如硬币有两面一样,企业上市也有利弊。

1)实现大金额、低成本的直接融资,且可以采取发行普通股、优先股、公司债等灵活方式。

2)增强企业资产流动性。企业资产通过上市证券化,变成股票或债券,进而通过交易所平台在全社会进行流通,增强了资产流动性。

3)有利于实现企业价值及吸引投资。通过证券交易,股票价格可真实反映并实现企业的价值;同时,股票良好的流动性为投资者提供了良好的退出通道,从而有利于企业吸引投资。

4)有利于企业治理水平的规范和提高。严格的上市公司监管,提高了企业营运和治理的规范性和水平。

5)有利于提高企业市场知名度和信誉。由于监管机构对上市公司有严格的监管,社会公众(尤其是媒体)对上市公司较高的关注度,从而使得上市公司拥有更高的知名度及信誉保障,从而有利于企业经营。

1)更严厉的政府监管。包括财务及审计、关联交易、公司治理、资金使用、分红、信息披露等。

2)可能影响企业竞争优势的保持。企业上市后,无论是应监管要求,还是社会公众的深度挖掘,企业的业务、财务、人事、技术等方面的重大信息都将公布于众,这将对企业相对竞争优势的保持构成一定不利。

3)更大的经营压力。市场和股东对利润的要求,使企业面临更大的业绩压力、短期利益与长期利益的平衡压力;同时,由于信息披露,企业经营决策也可能受到来自舆论和公众股东的影响和压力。

4)企业控制权削弱、甚至丧失。企业上市后,原始股东、实际控制人的股权份额通常会被稀释,控制权被削弱;同时,由于股票的自由流动,可能给具有恶意的人以机会,通过二级市场股票买卖,进入公司决策层,甚至控制公司。如万科(000002.SZ)就曾在1994和2014遭遇过“门口野蛮人”的伏击。

5)上市存在一定的成本。首发上市存在一定成本自不待言;但成功上市后,每年均需支付持续督导、律师费、审计费、信息披露费、年费、登记费等,加在一起至少也有几十万,这对一些企业并不是一个小数目。

现实中,有些公司就是基于上面的原因私有化退市,或干脆选择不上市。

一言以蔽之,在市场经济日趋发展、法治日益完善、监管越来越规范的情形下,上市并非表象看起来那么美好——既有光鲜、有利的一面,同时也有不那么好的弊端。当前及未来的趋势一定是给真正需要融资以做强做大企业的以支持,而留给恶意圈钱、图谋私利的空间将越来越小,其违规的成本和代价也将越来越高。因此,企业为什么要上市,是每个企业必须认真思考、且最好思考清楚的问题。

企业上市周期以年计,其过程复杂。从企业的角度,从想上市到成功上市一般要经过以下几个阶段:

1)提出上市议案并做出初步决定。这是启动上市工作的第一步,这一步通常要解决为什么上市、企业的条件如何、在哪里上市、上市组织等问题。

2)咨询和遴选中介结构。这一步是对第一步有关问题回答及可行性的进一步确认,如果顺利,则会与中介机构签订意向书。

3)中介机构进行逐步尽职调查。这一步在于摸清企业基本面,对上市可行性进行精准判断,并为上市方案及进度、工作重点、协调沟通机制等的制定提供依据。

4)中介机构进行进一步尽职调查。为改制重组、辅导等做准备。

5)企业改制重组。这一步的目的在于:

1)在厘清股权结构的基础上,将企业改制为股份制公司,上市公司必须为股份制公司(四板除外);

2)根据上市要求及企业发展战略,对企业进行组织架构和业务重组。

第一个目的通常可以顺利实现,但在企业组织架构设和业务重组方面,则因为种种原因,可能会给企业未来的发展遗留一些潜在的麻烦和障碍;实务中,典型的麻烦和障碍通常表现为重组方案与企业发展战略的不匹配,具体则体现在业务剥离与重组范围和方式、从企业管理到集团管理的转变等方面。

6)辅导保荐。辅导保荐主要工作有:1)由保荐人及其他中介机构对企业董事、监事、高级管理人员及持股5%以上的股东进行与上市监管、治理、信息披露等有关的法律法规培训;2)督导企业按公司治理要求建立、完善、有效运行各种规则、制度,尤其是财务制度和内控制度;3)督导企业形成明确业务发展目标和规划等;4)编制申报材料;5)内核及整改等。

7)申报、审核与整改。保荐人及其他中介机构按照规则要求编写申请材料,经过保荐人内核后提交证监会,由证监会发行审核委员会(简称发审会)审核;发审会审核时,会要求保荐代表人、董事长、财务总监、董事会秘书参加并就相关问题作出阐述和回答;发审会通过后,证监会下发核准批复。在保荐人内核和证监会初审期间,企业往往要对内核小组及证监会提出的意见和问题进行回复和整改。

8)发行上市。证监会审核通过后,接下来是刊登招股意向书、路演、申购、股份登记、上市敲锣等。

理论上3-5和6-8可以聘请不同的机构来完成,但从实务的角度,从第4步开始,就应该聘请证券公司进场并负责到底。因为在现实中,有些企业先期可能会聘请一些顾问公司做初步尽职调查,甚至企业改制与重组,这样可能造成一些不必要的麻烦。一是因顾问公司一般没有证券公司专业,其一些做法未必符合规定和实际;二是,如果证券公司不认可顾问公司的方案,则意味着要重新来过。

同样,理论上可以聘请不同的证券公司承担保荐人和主承销商的角色,但实务中,保荐人同时兼主承销商,这样可以避免很多因沟通、协作造成的麻烦。

企业顺利上市挂牌,从准备到成功上市或挂牌,主板和创业板市场通常需要2年左右时间,新三板一般需要6-12个月,四板市场一般2-6个月。

另外,企业上市后并非万事大吉,还存在持续督导、信息披露和市值管理等问题。

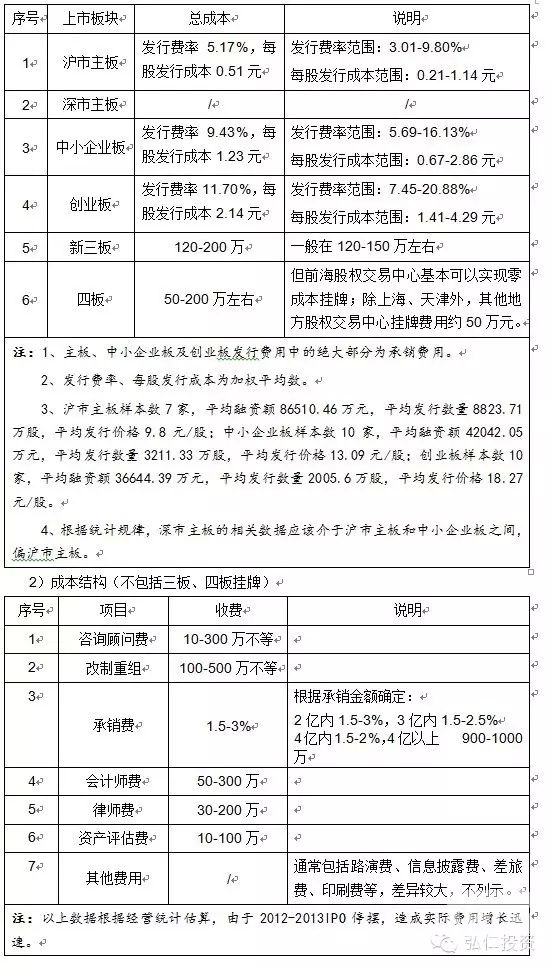

企业上市的成本一般可以分为两类,一类是支付给中介结构的费用,一类是企业在改制、规范过程中的支出。

支付给中介机构的费用相对比较透明,但仍然会因为企业基本面、上市板块、募集资金的不同而呈现较大差异;显然,通常情形下,企业基本面越好、拟上市挂牌的证券市场层级越低、募集资金越大,相对成本则越低。企业改制、规范过程中的支出,如股改重组过程的各种支付、税款补缴等,则因企业情况不同,而有很大的差异,且难以知晓。这里只对第一类成本进行概要性列示。

1)总成本(打包成本)

本数据统计依据:银河证券海王星软件,各版块2014年最近新上市的10家公司公开数据;其中深市主板没有新上市公司。

相关文章

- ·IPO公司历史沿革问题及典型案例分析2012.03.14

- ·企业境内上市的时间成本分析2012.03.14

- ·IPO成本有多大?2012.03.14